- Het beursjaar 2023 was zeker niet saai en per saldo hebben aandelenbeleggers weinig reden tot klagen, gelet op de sterke eindspurt van beurzen in onder meer de VS en Europa.

- Onder meer de uitzonderlijke prestaties van Big Tech en de invloed van centrale banken tekenden het marktsentiment.

- Beursexperts Michael Nabarro en Gökhan Erem blikken terug op 2023 en kijken vooruit naar 2024.

ANALYSE – Het beursjaar 2023 is zeker niet saai geweest en per saldo hebben aandelenbeleggers weinig te klagen, na een beroerd 2022. In onze laatste bijdrage van dit jaar nemen we in vogelvlucht de belangrijkste ontwikkelingen door en kijken we alvast vooruit naar 2024.

Wat betreft de opvallendste zaken voor beleggers in 2023 noemen we vier dingen:

- Een sterke start die verzandde door een oplaaiende crisis van regionale banken in de VS

- De AI-hype met Big Tech en The Magnificent 7 in de hoofdrol

- De opvallende veerkracht van de Amerikaanse economie en...

- De buitensporige invloed van centrale banken op de beurs.

Vervolgens nemen we de vooruitzichten voor 2024 onder de loep, een jaar dat onder meer getekend zal worden door de Amerikaanse presidentsverkiezingen van november.

1) Goede start van de beurs verzandt door regionale bankencrisis

Aandelenmarkten kwamen dit jaar opvallend goed uit de startblokken. Beleggers waren er plotseling van overtuigd dat het wel klaar was met de hoge inflatie en het tijd was voor de centrale banken om weer snel de beleidsrentes te gaan verlagen. Lekker oud en vertrouwd, of zoiets. Dat zorgde voor een echte pikstart.

Echter, centrale bankiers zaten anders in de wedstrijd en lieten veelvuldig blijken dat de bestrijding van de inflatie nog niet voorbij was en dat rentes voor langere tijd op een hoger niveau zouden blijven.

De combinatie van oplaaiende problemen bij Amerikaanse regionale banken, de boodschap van aanhoudend hogere rentes en het gegeven dat hogere rentes de relatieve aantrekkelijkheid van obligaties en geldmarktfondsen ten opzichte van aandelen verhoogden, zorgde ervoor dat de eerste koerswinsten in maart veelal weer werden ingeleverd.

2) AI-hype en The Magnificent Seven

Eén groep beleggingen bleef echter verrassend sterk overeind, namelijk de aandelen van de grote technologiefondsen. Eind 2022 werd AI-bot ChatGPT gelanceerd en dat ontketende een hype rond kunstmatige intelligentie.

Beleggers zetten hun kaarten hierbij massaal op Big Tech en daarbij kwam de focus vooral te liggen op de zogenoemde Magnificent Seven. De aandelen van Nvidia, Apple, Amazon, Microsoft, Alphabet, Tesla en Meta stegen flink door, in tegenstelling tot de rest van de markt.

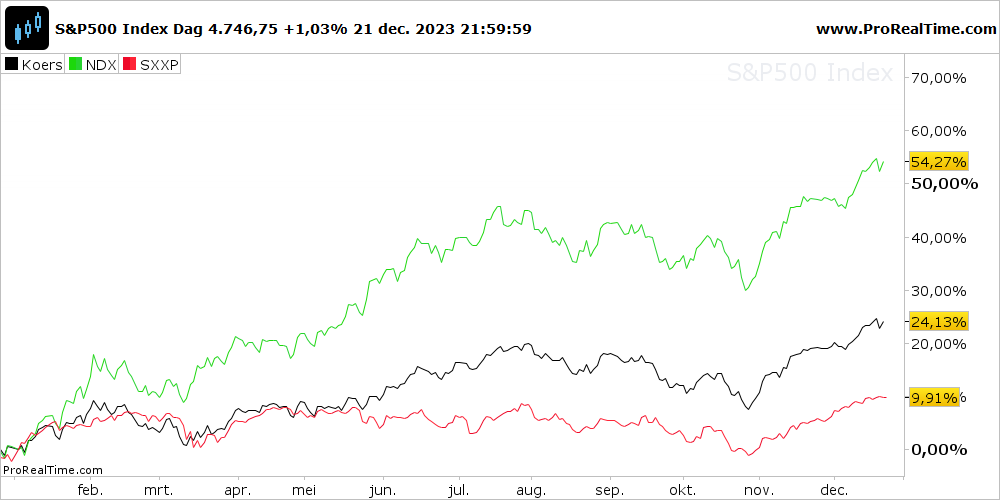

In de onderstaande grafiek zie je de prestaties van de Europese Stoxx 600-index (rode lijn), de brede S&P 500-index (zwarte lijn) en de techindex Nasdaq 100 (groene lijn) in 2023. Duidelijk is te zien dat sinds medio maart er een redelijk eenzijdig en vertekend beeld op de beurs ontstond, waarbij de genoemde namen op indexniveau de kar trokken.

De koersontwikkelingen van de bovengenoemde zeven aandelen waren in 2023 zo sterk, dat deze verantwoordelijk zijn voor een groot gedeelte van de winsten van Amerikaanse indices.

Gezamenlijk zijn deze bedrijven dit jaar ongeveer 75 procent gestegen, terwijl de andere 493 bedrijven uit de S&P 500-index ongeveer 12 procent in waarde zijn gestegen. Per saldo komt dit neer op een rendement voor de S&P 500 van 25 procent in 2023.

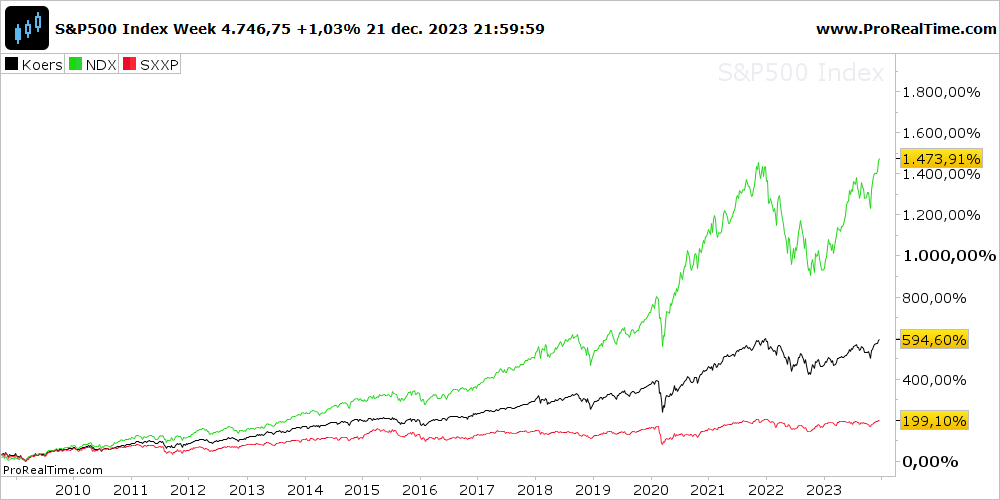

Nu is het niet nieuw dat de technologiesector een belangrijke rol speelt op de beurs. Hieronder zie je een langetermijngrafiek van de S&P 500 die begint in 2009 bij de bodem van de financiële crisis. Sindsdien is technologie de grote winnaar en onderlinge verschillen tussen sectoren en regio's zijn enorm.

Dit jaar is het prestatieverschil tussen een handjevol techaandelen en de rest wel heel extreem. Toch is dat ook wel goed uitlegbaar. De ijzersterke marktpositie en prijsmacht van Big Tech stelt deze bedrijven in staat om heel erg veel winst te (blijven) maken. De getallen die je bij de publicatie van kwartaalcijfers voorbij ziet komen, zijn dan ook nog steeds imposant.

Maar de grote techbedrijven profiteerden dit jaar niet alleen van de toenemende vraag naar (AI)-technologie. Uitdagende macro- en geopolitieke omstandigheden zorgden ervoor dat beleggers zich massaal richtten op bedrijven die als ‘veilig’ worden beschouwd.

Gelet op de omvang van de grote Amerikaanse techbedrijven, hun sterke financiële buffers en de algehele kracht van hun verdienmodellen geven ze beleggers een gevoel van veiligheid in perioden van economische onzekerheid.

3) Economie VS opvallende veerkrachtig in 2023

Eind 2022 was de verwachting dat de reeks renteverhogingen van centrale banken z'n sporen zou nalaten in de economie. Nu zagen we dat in 2023 wel terug in bijvoorbeeld Europa en China, maar de Amerikaanse economie bleek opvallend veerkrachtig.

De gigantische monetaire en fiscale steunpakketten die tijdens de coronapandemie waren uitgedeeld, zorgden ervoor dat consumenten flink wat extra reserves hadden. In de VS ging de regering van president Joe Biden bovendien ook na het wegebben van de coronacrisis door met hoge overheidsuitgaven om de economie gaande te houden en te verduurzamen.

De Amerikaanse werkloosheid bleef dit jaar opvallend laag, werknemers wisten veelal hogere salarissen te bedingen en zodoende kon de Amerikaanse consument gewoon geld blijven uitgeven.

Ook bleek uit verschillende rapporten dat veel bedrijven en consumenten de periode van extreem lage rentes hadden benut om rentes voor langere tijd op een laag niveau vast te zetten. Dit zorgde ervoor dat de verhoging van beleidsrentes van centrale banken en de stijging van marktrentes lang niet zo’n groot en acuut effect hadden op de economie als doorgaans het geval is.

Er trad een vertragingseffect op en de gevreesde recessie in de VS bleef vooralsnog uit. Dit resulteerde in toch wel bijzondere statistieken, waarbij economische graadmeters zoals de Leading Indicators in de VS een dalende lijn vertoonden, terwijl de Amerikaanse economie aardig bleef groeien.

4) Centrale bankiers eisen hoofdrol op en ontketenen eindejaarsrally

Ook in 2023 was de invloed van centrale bankiers op de beurs weer groot, in onze optiek té groot.

Tijdens de coronapandemie werd met ongekende financiële steunpakketten gesmeten, waarbij het inflatoire risico behoorlijk werd onderschat. Vervolgens probeerden centrale banken in 2022 het risico van ontsporende inflatie te beteugelen door beleidsrentes fors op te schroeven. In bijna twee jaar tijd heeft dat in de VS geresulteerd in een stijging van de beleidsrente met ruim 5 procentpunt.

Dit jaar was er voortdurend spanning tussen de prognoses die centrale bankiers zelf uitspraken en de marktverwachting over het rentebeleid. De Amerikaanse Federal Reserve kampte hierbij duidelijk met een geloofwaardigheidsprobleem.

Aanvankelijk was de boodschap dat rentes voor langere tijd op een hoog niveau zouden blijven. Vanaf november begonnen beleggers echter te speculeren op een draai van het rentebeleid, met flink wat renteverlagingen in 2024.

Des te prettiger was het voor de aandelenmarkt dat de Federal Reserve die draai bevestigde door in december vrij plotseling aan te geven dat er voor 2024 drie renteverlagingen op de rol staan. Daarmee kregen Amerikaanse beurzen ruim baan om recordstanden te gaan opzoeken. De eindejaarsrally werd gedragen door een bredere groep aandelen en redde daardoor voor veel beleggers met minder blootstelling aan tech het jaar.

Intussen probeert de Federal Reserve wel iets te doen aan de verkleining van het enorme obligatiebezit op de balans van de centrale bank. Het obligatiebezit is dit jaar met bijna 10 procent afgebouwd, wat een verkrappend monetaire effect heeft. Per saldo gaat het echter nog om klein bier.

Wat brengt 2024 voor de beurs?

Hiermee komen we ook meteen bij het vervolg in 2024. Het komende jaar staat in de VS in het teken van de Amerikaanse presidentsverkiezingen. Van belang daarbij is dat de Amerikaanse staatsschuld inmiddels is opgelopen naar een niveau van meer dan 33.000 miljard dollar. Ook voor Europa geldt dat staatsschulden tijdens de coronapandemie flink zijn opgelopen.

In combinatie met rentes die, ondanks recente dalingen, nog fors hoger zijn dan begin 2022, moet dat ergens gaan schuren. Tot nu toe hebben overheden zonder al te veel problemen grof geld uitgegeven en hoefden ze weinig impopulaire maatregelen te nemen. De vraag is of ze dat kunnen volhouden.

Het zal naar verwachting wederom een vrij beweeglijk beursjaar worden. Wij gaan ervan uit dat het in de eerste helft van 2024 vooral draait om de vraag in hoeverre de Amerikaanse economie vertraagt en of een recessie voorkomen kan worden.

De afgelopen maanden waren er vele signalen die duiden op economische groeivertraging en mogelijk zelfs een recessie. Maar wellicht kan de Federal Reserve de pijn verzachten, als komend jaar gekozen wordt voor een forse verlaging van de beleidsrente.

Ook in 2024 zullen centrale bankiers daarmee een cruciale rol spelen, want een economie die organisch groeit zonder monetaire steun hebben we eigenlijk sinds 2008 niet meer gezien. Op de coronapandemie na zijn er dan ook nagenoeg geen recessies geweest in de afgelopen jaren.

Het is dan ook de vraag in hoeverre de geldkraan weer opengaat met alle gevolgen van dien. Echter, als dat gebeurt, zal dat in eerste instantie koren op de molen van beleggers zijn.

In de tweede helft van het jaar zal de aandacht opgeëist worden door de ontknoping van de Amerikaanse presidentsverkiezingen van november. Winst van Donald Trump kan een (geo)politieke aardverschuiving opleveren en de (handels)relaties tussen de VS en andere landen onder druk zetten.

Ervan uitgaande dat de centrale banken beleidsrentes verlagen in 2024, lijkt het een goed jaar voor obligatiebeleggers te worden. Al is er recent een flinke voorsprong genomen op de verwachting dat beleidsrentes worden verlaagd. Obligaties kunnen ook profiteren van de toenemende geopolitieke onzekerheid en hun werk doen als veilige haven.

Aandelen zullen naar verwachting profiteren van de rentedalingen, maar gelet op de sombere economische vooruitzichten denken we dat de bedrijfsresultaten te gunstig worden ingeschat. Hoewel de markt nu surft op de gedachte van een hele zachte landing, lagere inflatie en geen significante geopolitieke problemen, zijn wij een stuk behoudender.

Ook dit jaar is echter gebleken dat de beurs de economie niet is. Kijk bijvoorbeeld maar eens naar de ontwikkelingen in Europa. Zo is de Duitse economie in een recessie beland, terwijl de Duitse DAX-index de recordstanden heeft aangescherpt.

Verder zijn de eerder genoemde Amerikaanse techreuzen schijnbaar immuun voor economische tegenwind en blijven ze beleggers vooralsnog trakteren op flinke aandeleninkoopprogramma’s.

Niet vergeten moet worden dat er ongeacht het economische klimaat altijd kansen zijn voor individuele aandelen, sectoren of regio’s die zich weten te onderscheidden. Daar zullen we je ook in 2024 weer met veel enthousiasme en passie over berichten.

Als laatste tonen we een grafiek van de toonaangevende S&P 500 in de afgelopen tien jaar.

Als je achteraf gezien gewoon het 4-jaars gemiddelde (rode stippellijn) van de S&P 500-index had gevolgd, door te blijven zitten zolang koersen boven dit niveau noteerden, had je een prima rendement behaald. Het gaat hier om de welbekende 4-jarige business cycle. Alleen tijdens de pandemie werd er een verkeerd signaal gegeven, toen de S&P 500 tijdens de coronacrash even onder het 4-jaars gemiddelde dook.

Mochten de recordstanden van de S&P 500-index van rond 4.800 punten binnenkort worden geslecht, dan zit er in eerste instantie meer in het vat. Vooralsnog lijkt er geen eind te komen aan het opperbeste sentiment op de beurs.

Gekscherend zeg wij wel eens; zolang de muziek draait, moet je gewoon meedansen. Nieuwe koersdoelen wijzen in de richting van 5.000 tot 5.200 punten voor de S&P 500 en dat zou in de eerste helft van 2024 toch weer zo’n 10 procent zijn.

Tot slot: al het goede en mooie voor 2024 toegewenst! Na de feestdagen melden we ons weer om je mee te nemen in een nieuw beursjaar.

Michael Nabarro, Chartered Market Technician (CMT), Gökhan Erem, ook CMT, zijn onafhankelijke beleggingsspecialisten die beide meer dan 25 jaar werkzaam zijn in de financiële sector. Met gedegen kennis en ruime ervaring bedienen zij professionele en particuliere beleggers aan de hand van hun methodisch onderbouwde, actieve beleggingswijze.

Deze column bevat meningen en bevindingen van de auteurs. De financiële waarden die in dit schrijven genoemd worden kunnen onderdeel uitmaken van de beleggingen van de auteurs als ook van hun relaties.

Deze column is niet bedoeld als advies in enige vorm en dient als niet-gepersonaliseerde informatie over de financiële markten.